7293

7293

2022-07-18

2022-07-18

中国粉体网讯

7月上旬,业内一直担心的30万元“天价”多晶硅终于出现了。被各方预言了一次又一次的硅料产能过剩以及降价,至今仍遥遥无期。

中国有色金属工业协会硅业分会7月6日公布的太阳能级多晶硅最新价格数据显示:单晶复投料在28.8-30.0万元/吨,平均29.16万元/吨,周环比涨幅1.85%;单晶致密料主流成交价在28.6-29.8万元/吨,平均28.96万元/吨,周环比涨幅1.90%;单晶菜花料主流成交价在28.3-29.5万元/吨,平均28.71万元/吨,周环比涨幅1.92%。

这意味着每公斤多晶硅的最高报价已达300元,几乎来到10年前的高位。这也是在开年16连涨紧接着2周持平后,多晶硅价格再次出现6连涨。

供需失衡,硅料价格暴涨

与上一周报价相比,本周各类硅料涨幅有所收窄,但仍处上涨趋势。其中,最低价普遍上涨0.3万元/吨,最高价上涨0.9万元/吨。

如果将时间线拉长,此轮多晶硅价格的持续上涨开始于2021年3月份。生意社数据显示,在此之前,多晶硅价格始终处于4万元/吨-6万元/吨的较低区间。

“每吨30万元只是很少的一点现货交易量,主要的交易量还是执行长单。这个月交货的价格已在上月底本月初确定,基本上在28万元左右。月中的都是零星交易,占总交易量不足10%。”硅业分会专家委员会副主任吕锦标对上证报记者说。

对于本轮多晶硅大涨的原因,硅业分会此前表示,从供需角度看,7月份国内有检修计划的企业增加到5家,包括新疆协鑫、新疆大全、东方希望、天宏瑞科、洛阳中硅,且个别企业减产幅度大于预期。根据各企业排产预计,7月份同期虽有三家企业扩建产能少量释放,国内多晶硅产量预期仍将进一步下调,环比降幅约5%。

相关专家表示,尽管此前有多家组件企业减产、停产的消息传出,但硅料环节库存依然为负,硅片库存也在正常水平。与此同时,海外(主要是欧洲)为规避相关风险,持续囤货,对组件涨价的接受度较高,对硅料价格形成支撑。

记者另从索比光伏网获悉,7月份硅料供应比预期量可能少近1万吨,具体包括:某企业计划外停产,影响4000-5000吨;某企业项目推进延期,影响近3000吨;海外某企业运输受限,影响约2000吨。其中,前两项为直接取消,第三项为延后供应。

业内人士认为,上述情况会直接加剧硅料供不应求,给市场带来更明显的紧张情绪,推动硅料价格不断上涨。目前的组件价格已对项目按时供货、大基地建设等造成明显不利影响,如果上游价格不能及时调整到位,组件企业按原本中标价格供货的难度较大,全年地面电站装机规模或大幅低于预期。

龙头企业锁定硅料暂无虞

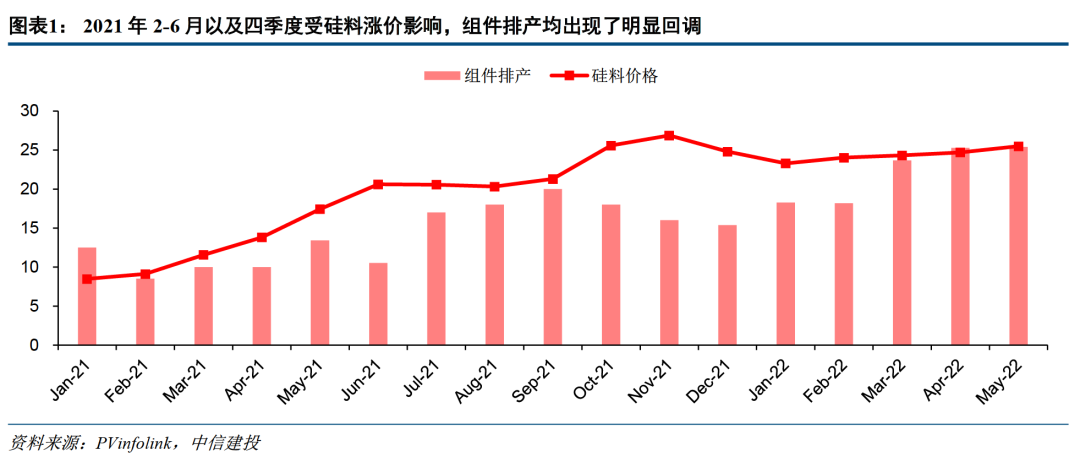

作为光伏组件生产的原料,多晶硅价格涨跌直接影响下游的收益。去年年中,光伏下游行业一度因硅料价格短期上涨太快,选择停产,板块也连跌3天。

随着本轮多晶硅再度出现疯涨趋势,有关下游排产减少的消息也在坊间纷传。上周末,一份多家光伏组件厂出现大面积停产情况的名单传出。记者随后向部分龙头企业求证,均得到否定回复。

“我也听到了中下游的一些声音。我们7月份的排产也会有所调整,但目前没停产,自己有料还是比较能扛得住。”东方日升全球市场总监庄英宏接受采访时说。

晶科能源有关人士告诉记者,当前全球光伏市场需求仍很旺盛。截至目前,公司各环节供应及生产正常,保持高开工率。

有组件企业负责人苦涩表示,现在就算硅料价格降个30%也没啥影响,因为就算从300元降到210元,硅料企业还是赚得盆满钵满,组件企业还是一样苦。

“当下确实发生停产情况,主要源于硅料生产安全事故影响,导致硅料短期供给减少,硅料、硅片价格继续提升。小组件厂因无法承担涨价压力而停产,但一体化组件龙头本身供应链较为完善,生产经营情况持续提升。”中信建投(601066)电新首席分析师朱玥表示,过去两年产业链价格大幅度波动正是如此演绎——大厂出货量持续提升,小厂失去成长性,当下只是这种情况的延续。

在他看来,光伏组件、胶膜等相比电动车属于轻资产,排产数据并不稳定。历史上看,以此为依据进行景气度投资重要追踪指标胜率很低。

不过,中国光伏行业协会副秘书长刘译阳仍对此发出警示:“历史经验一再证明,产业链企业越是处在优势地位,越是在供不应求时,越要居安思危,站在全行业健康可持续发展的立场上思考。过高的价格不仅会抑制需求,而且短期内过高的利润率,不仅会影响上下游协同发展,更会吸引其他资本大举进入行业,对当前的行业格局带来挑战,届时又是一片残酷的淘汰过程。”

吕锦标预判,多晶硅价格下调的时机或在年底。行业会首先出现组件降价清库存,下游减产停产,传导到硅片,中小企业开始减少购买多晶硅或完全停购,而新投产的多晶硅增加了零售市场的供应量,一减一增造成零售部分不再供不应求,价格下跌,带动长单交易价格也随之下调。

喊了无数次的“狼来了”

在硅料价格一路上涨过程中,也出现了数次要调整的信号。

2021年11月30日,隆基股份突然宣布,各尺寸硅片价格下调7.2%—9.8%,这是2020年5月25日以来首次下调价格;仅仅半个月后,其单晶硅片全线产品再降超5%。紧接着,中环股份也在12月2日、12月30日两度降价。

硅片“双寡头”轮流降价,迅速被市场解读为全行业已产能过剩的先导信号,并预言这一价格战将向上游硅料传导。

彼时,市场较为一致的共识是,随着硅料产能逐渐释放,硅料价格将随之走低。券商多数认为,硅料产能将在2022年上半年缓慢释放,而在下半年开始大规模释放,硅料价格也将在2022年二季度步入加速下降通道。

各家硅料龙头公布出来的产能计划,似乎也在印证着“产能会过剩、价格要下降”的判断。

通威股份2022年底高纯晶硅产能将达到33万吨;保利协鑫能源2020年末多晶硅产能8.5万吨,已规划50万吨颗粒硅产能;大全能源2021年12月公布了332.5亿元的投资方案,涉及年产20万吨多晶硅项目等;新特能源2020年末产能为7.2万吨,已规划至30万吨。

此外,新入场的硅料商宁夏宝丰、青海丽豪、新疆晶诺、江苏润阳分别规划产能60万吨、20万吨、10万吨和10万吨。场外玩家江苏阳光集团和信义光能也宣布进军硅料行业。

但是,市场总是顽皮的反着来,旺盛的市场需求强硬的将硅料价格一再往上推。

2021年,多晶硅从年初每吨不过8万元涨至11月的27.2万元,涨幅超3倍。2021年12月经历小幅回调后,进入2022年“涨”声依旧,开年16连涨后仅有2周的短暂“歇歇脚”,多晶硅价格再次出现6连涨。

以硅业分会最近的三次数据来看,涨势依旧强劲:6月22日,单晶复投料价格成交均价27.31万元/吨;6月29日,当周单晶致密料价格区间在28.3-28.8万元/吨,成交均价为28.42万元/吨;7月6日,单晶致密料主流成交价在28.6-29.8万元/吨,平均28.96万元/吨,创2011年以来新高。

而市场上的消息,更多都是继续支撑看涨的。硅业分会分析:一方面,国内前四大多晶硅企业订单均已超签至7月上旬或中旬,本月可签余量极少,硅料供应紧缺;另一方面,6月份个别企业因限电或计划外停产导致国内多晶硅供应总量比预期有所下调,临时减产导致的供应缺失致使短期内急单散单增多,导致供应不足再加剧。

实际上,目前市场上可供交易的硅料极少,90%的硅料都被长单锁定。剩下10%左右的硅料,则被小企业和新厂商抢购,这部分零售硅料从2021年以来就处于供不应求状态,每月仅有几千吨根本不够用,这导致每月议价的硅料长单价格也水涨船高。

看不见顶的需求

预测市场一向是充满风险的,因为市场预测者往往是根据已经掌握的信息和不变量去预测,而市场的走向往往取决于意外的变量,取决于那些看不见的不确定性。

2021年,中国光伏新增装机53吉瓦。中国光伏行业协会名誉理事长王勃华在2021年12月中旬的行业会议上表示,由于指标下发滞后、价格上涨等原因,全年国内光伏新增装机不及预期,装机预测下调。

因为2021年不及预期,业界对2022年国内光伏新增装机多数很乐观。彼时,王勃华预计,2022年中国新增装机预期75吉瓦以上,较2021年预测值增长约36%—67%,主要因光伏发电储备项目支持,产业链价格回落或将拉动需求复苏。

然而,上述预测仍然是根据已掌握的计划装机和市场需求信息做出的,市场的增量需求还在爆发。

今年2月,国家发展改革委、国家能源局下发了《以戈壁、沙漠、荒漠为重点地区的大型风电光伏基地规划布局方案》,总装机约4.55亿千瓦,预计到2030年建成。随后,以五大发电央企为首的装机大户陆续公布了2022年风光装机目标,2021年抑制的光伏装机需求得以释放。

俄乌战争是又一个此前各方未能预测到的“黑天鹅”,这让欧盟这个曾经的光伏装机“大户”,又提起了充满想象的需求空间。

俄乌战争后,欧美与俄罗斯在油气方面的制裁与反制裁愈演愈烈,欧洲能源危机如悬剑在顶,这使得欧州加速转向新能源。德国通过的《可再生能源法》修订案提出,2030年风电和太阳能发电占发电总量的比例将提升至80%。法国将进一步加大新能源投资,到2050年将太阳能发电装机容量提升近10倍,累计装机100GW。

作为全球最大的新能源设备制造国,欧洲的装机需求直接带来中国企业的订单增加。2021年中国光伏组件产量共182GW,超一半(约98GW)向海外出口,欧洲占总出口的四成,是中国光伏最大的出口市场。欧盟预计风电和光伏装机容量到2025年将翻倍,2030年达到目前的三倍,意味着到2030年将新增4.2亿千瓦的光伏装机,是目前全球范围内的最大增量。

对此,招商证券最新研报指出,受海外需求超预期影响,全球光伏装机持续超预期,硅料目前依然是产业链供应最紧张的环节。

如此看来,硅料到底什么时候会产能过剩、价格到底什么时候会见顶,在瞬息万变的市场面前,也许连上帝都难以给出准确预测。脱缰的硅料价格,或许还会继续飞一会儿。需求还在,供应依然不足,现在预言到顶还明显过早。

虽然,树不会涨到天上去,硅料价格当然会有个“顶”,产能过剩的风险一直存在。但是,在瞬息万变的市场面前,任何预测都有可能错。最终,不是预测束缚了市场,而是市场一次又一次教育了预测者。现在能留给市场参与者的忠告,只能是居安思危,且行且珍惜!

(中国粉体网编辑整理/星耀)

注:图片非商业用途,存在侵权请告知删除!