要点提示:

2009年,中国进口氧化铝514万吨,占国内总需求量的20%以上。2010年前5个月进口氧化铝接近232万吨,全年总进口量预计与2009年持平。

目前的国内铝厂与氧化铝供应商以长单结算为主,长协价格随电解铝价格浮动,一般为三月期铝价格的17%-17.5%。变革后的氧化铝定价模式价格一是要反映供需面,二是要反映成本的变化。

中国作为氧化铝的净进口国,氧化铝指数化变革一旦成功,对于国内电解铝企业来说或许意味着成本增加。

8月17日,全球领先的能源与金属信息提供商普氏能源资讯 (Platts)宣布,该公司已经推出全球氧化铝每日估价组合,称为\\\\\\\\\\\\\\\"普氏氧化铝指数\\\\\\\\\\\\\\\"(Platts Alumina Index,简称 PAX)。这再次引发电解铝市场关于氧化铝指数定价的热议。

氧化铝指数化的提出

最早提出改变氧化铝定价体系的是必和必拓。2010年3月在迈阿密举行的第16届国际铝土矿和氧化铝研讨会上,必和必拓集团总裁就表达出改变氧化铝定价体系的强烈愿望。他认为,以电解铝价格的一定比例浮动计算氧化铝的采购价格是一个过时的模式,可能会导致氧化铝企业缺乏继续发展的动力,为整个铝产业链的发展带来隐忧。必和必拓还称,氧化铝行业呈现出需求上升、现货市场价格与长期协议价格背离的趋势,这与动力煤及铁矿石的情况相一致。美铝、澳大利亚氧化铝公司也表达了相同的愿望。

此后,奥纬管理咨询公司合伙人 Bryn 在 6 月 22 日 CRU 举办的第 15 届世界电解铝年会上指出:氧化铝市场在过去十年中发生了根本性的改变,但是长协定价方式却还是维持原来的传统模式,没有对市场的变化做出相应的反应。国际上氧化铝的长协定价模式是指氧化铝的长协价格随 LME 电解铝价格的波动而波动,一般为三个月期铝价格的 15%-17.5%。这种盯住 LME 铝价的定价模式忽视氧化铝本身的供求状况,并且不能反映氧化铝的生产成本。同时氧化铝厂商还要面对波动性不断增加的成本。

目前,必和必拓正在与其中方合作伙伴交流在中国建立氧化铝价格指数的可能,而一家权威机构也已经开始了氧化铝价格指数的筹备,预计2010年氧化铝指数化变革将会实现。

我国氧化铝的供需状况

随着国内电解铝产能的增加,氧化铝的需求也在不断增大,从2006年到现在,我国用了不到三年的时间,实现了氧化铝产量的翻番,自1318万吨增长到2385万吨。但仍满足不了国内电解铝冶炼需求,国内的电解铝企业长期大量进口氧化铝。2009年,中国进口氧化铝514万吨,占国内总需求量的20%以上。2010年前6个月进口氧化铝接近232万吨,全年总进口量预计与2009年持平。

相对于电解铝行业来说,氧化铝行业的集中度更高,几大主要电解铝生产企业中铝(氧化铝产能约1100万吨)、山东魏桥(总产能600万吨,其中200万吨在建)、信发(产能约400万吨)、三门峡东方希望(约250万吨)、渑池开曼(约160万吨)总产能占全国总产能的70%左右。鉴于此,冶炼厂的电解铝采购80%以上以长单模式为主,国内长协价格是以上海期货交易所三月期铝价格为依据的。长期以来,氧化铝的长协报价都定在三月期铝价格的16%左右,自2009年11月开始中铝长单的报价已经从此前期铝价格的16%提升到了17%-17.5%。

氧化铝定价模式变革前后的对比

目前的国内铝厂多与氧化铝供应商以长单结算,长协价格随电解铝价格浮动,一般为三月期铝价格的17%-17.5%。氧化铝定价机制决定了氧化铝的价格在很大程度上是受电解铝价格影响的。电解铝价格的下降会影响后期氧化铝价格的走弱。比如随着4月份以来电解铝价格的下挫,氧化铝价格步步走低。国内电解铝供应严重过剩,氧化铝的供给满足不了国内需求,但是与电解铝价格相关联的定价模式使得氧化铝价格难以走高。氧化铝生产商认为这将会纵容电解铝产能的继续扩张,拖累氧化铝的利润。

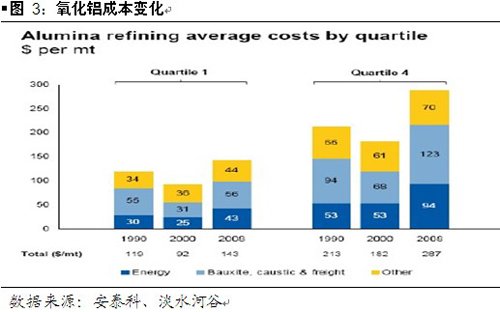

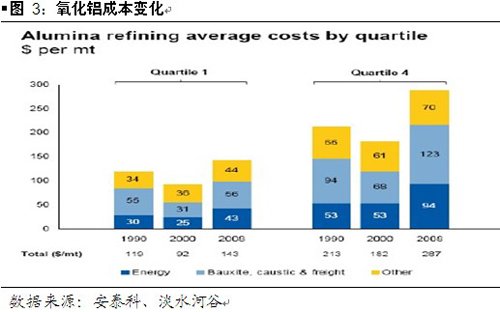

变革后的氧化铝的定价模式价格一是要反映供需面,二是反映成本的变化。从该图可以看出,氧化铝的价格主要受矾土矿、能源等原材料价格的影响,不同时间段差别较大。但目前的长协定价跟随三月期铝价格,而三月期铝价格反映的是电解铝的供求关系及投资者对于未来市场趋势的预期,与氧化铝的成本关系很小。当电解铝行业产能过剩,发生阶段性大幅下挫时,氧化铝价格的下跌在所难免,这就会损害到氧化铝供应商的利益,也是他们提出定价模式改革的原因。

目前的氧化铝定价模式不仅没能反映其成本变化,也较难反映供需情况。如自4月份以来,电解铝价格出现了大幅下挫,拖累到氧化铝的价格。中铝多次调低氧化铝报价,6月,中铝下调氧化铝现货挂牌价格150元/吨至2850元/吨,7月再次调低至2650元/吨。国产非中铝氧化铝现货价格一路走跌,且受此带动,国内各主要港口进口澳粉现货价格出现回落。但从4月、5月的国内氧化铝供需数据来看,氧化铝的供需面并没有变差。既使是6月份,国产电解铝量仍维持在高位,国内电解铝企业并没有明显产减,对氧化铝的需求有增无减。

7月中旬后,受电解铝价格走高影响,氧化铝价格有所反弹。8月9日至今,氧化铝现货市场连续三次调高报价。8月18日,中铝上调氧化铝报价,从每吨2650元调高至2750元。这其中氧化铝的涨涨跌跌主要是受电解铝价格的影响,与其供需面关系较小。

表:氧化铝供需平衡分析

时间 中国氧化铝产量(万吨) 中国氧化铝净进口量(万吨) 总供应量 中国电解铝产量 氧化铝供需平衡 万吨

2009年1月 151 33 184 89.5 11.3

2009年2月 172 42 214 86.9 46.3

2009年3月 167.4 27 194.4 88.3 24.0

2009年4月 176.05 65 241.05 89.2 68.9

2009年5月 187.47 48 235.47 99.9 42.7

2009年6月 192.9 52.5 245.4 105.4 42.0

2009年7月 187.6 61.2 248.8 108.8 38.8

2009年8月 206.30 31.7 237.9 115.3 15.5

2009年9月 221.10 46.5 267.6 120.7 34.7

2009年10月 241.73 40.5 282.2 126 39.0

2009年11月 237 28 28 265 135.4 3.7

2009年12月 243.9 34.1 278 136.9 13.8

2010年1月 250.5 66.9 317.4 126.2 73.8

2010年2月 235.5 40.9 276.4 130.8 24.0

2010年3月 251.7 50.7 302.4 136.4 39.1

2010年4月 255.4 14.9 270.3 136.5 6.9

2010年5月 242.4 45.9 288.3 141.6 15.0

2010年6月 240.6 14.1 254.7 135.2 -6.2

数据来源:国家统计局,广发期货发展研究中心整理

氧化铝指数化变革越来越近

所谓的指数定价,实际上是参照现货市场成交价格所制定的指数。归根到底,指数定价使得长协价格与现货市场价格趋向靠拢,尽管两者并非完全一致。通过指数定价,氧化铝长协价格跟随了现货价格的趋势,但又同时消除了短期内现货市场价格的大幅波动。

目前,虽无真正的指数化交易,但全球大型氧化铝企业已试图采用新的模式。如美铝公司在氧化铝的长协定价上已经采用了新的模式:Metal Bulletin 的报价与 CRU的氧化铝报价按照一定的权重进行加权平均,比如取 40%的 Metal Bulletin 的报价和 60%的 CRU 的氧化铝报价。Metal Bulletin 与 CRU 的氧化铝报价有着较好的市场认可度。

普氏能源资讯推出的\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\"普氏氧化铝指数\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\"(PAX),包括四种新的每日现货估价,它们分别是:澳大利亚普氏氧化铝指数(Platts PAX Australia)、中国进口普氏氧化铝指数(Platts PAX China Import)、中国国内普氏氧化铝指数(Platts PAX China Domestic)、澳大利亚到中国运价普氏氧化铝指数(Platts PAX Australia to China Freight Rate)。新的估价反映了冶炼级氧化铝或 SGA 的公开市场实物现货价格,主要关注产地澳大利亚和消费地中国的价格动态。自2000年以来,我国氧化铝进口量迅速增加。中国在氧化铝市场上的庞大需求也是推动氧化铝定价模式发生改变的一个重要原因。中国作为氧化铝的进口国,氧化铝指数化变革一旦成功,对于国内电解铝企业来说或许意味着成本增加。(广发期货金属研究员:程伟)

8642

8642

2010-08-25

2010-08-25

相对于电解铝行业来说,氧化铝行业的集中度更高,几大主要电解铝生产企业中铝(氧化铝产能约1100万吨)、山东魏桥(总产能600万吨,其中200万吨在建)、信发(产能约400万吨)、三门峡东方希望(约250万吨)、渑池开曼(约160万吨)总产能占全国总产能的70%左右。鉴于此,冶炼厂的电解铝采购80%以上以长单模式为主,国内长协价格是以上海期货交易所三月期铝价格为依据的。长期以来,氧化铝的长协报价都定在三月期铝价格的16%左右,自2009年11月开始中铝长单的报价已经从此前期铝价格的16%提升到了17%-17.5%。

氧化铝定价模式变革前后的对比

目前的国内铝厂多与氧化铝供应商以长单结算,长协价格随电解铝价格浮动,一般为三月期铝价格的17%-17.5%。氧化铝定价机制决定了氧化铝的价格在很大程度上是受电解铝价格影响的。电解铝价格的下降会影响后期氧化铝价格的走弱。比如随着4月份以来电解铝价格的下挫,氧化铝价格步步走低。国内电解铝供应严重过剩,氧化铝的供给满足不了国内需求,但是与电解铝价格相关联的定价模式使得氧化铝价格难以走高。氧化铝生产商认为这将会纵容电解铝产能的继续扩张,拖累氧化铝的利润。

相对于电解铝行业来说,氧化铝行业的集中度更高,几大主要电解铝生产企业中铝(氧化铝产能约1100万吨)、山东魏桥(总产能600万吨,其中200万吨在建)、信发(产能约400万吨)、三门峡东方希望(约250万吨)、渑池开曼(约160万吨)总产能占全国总产能的70%左右。鉴于此,冶炼厂的电解铝采购80%以上以长单模式为主,国内长协价格是以上海期货交易所三月期铝价格为依据的。长期以来,氧化铝的长协报价都定在三月期铝价格的16%左右,自2009年11月开始中铝长单的报价已经从此前期铝价格的16%提升到了17%-17.5%。

氧化铝定价模式变革前后的对比

目前的国内铝厂多与氧化铝供应商以长单结算,长协价格随电解铝价格浮动,一般为三月期铝价格的17%-17.5%。氧化铝定价机制决定了氧化铝的价格在很大程度上是受电解铝价格影响的。电解铝价格的下降会影响后期氧化铝价格的走弱。比如随着4月份以来电解铝价格的下挫,氧化铝价格步步走低。国内电解铝供应严重过剩,氧化铝的供给满足不了国内需求,但是与电解铝价格相关联的定价模式使得氧化铝价格难以走高。氧化铝生产商认为这将会纵容电解铝产能的继续扩张,拖累氧化铝的利润。

变革后的氧化铝的定价模式价格一是要反映供需面,二是反映成本的变化。从该图可以看出,氧化铝的价格主要受矾土矿、能源等原材料价格的影响,不同时间段差别较大。但目前的长协定价跟随三月期铝价格,而三月期铝价格反映的是电解铝的供求关系及投资者对于未来市场趋势的预期,与氧化铝的成本关系很小。当电解铝行业产能过剩,发生阶段性大幅下挫时,氧化铝价格的下跌在所难免,这就会损害到氧化铝供应商的利益,也是他们提出定价模式改革的原因。

变革后的氧化铝的定价模式价格一是要反映供需面,二是反映成本的变化。从该图可以看出,氧化铝的价格主要受矾土矿、能源等原材料价格的影响,不同时间段差别较大。但目前的长协定价跟随三月期铝价格,而三月期铝价格反映的是电解铝的供求关系及投资者对于未来市场趋势的预期,与氧化铝的成本关系很小。当电解铝行业产能过剩,发生阶段性大幅下挫时,氧化铝价格的下跌在所难免,这就会损害到氧化铝供应商的利益,也是他们提出定价模式改革的原因。

目前的氧化铝定价模式不仅没能反映其成本变化,也较难反映供需情况。如自4月份以来,电解铝价格出现了大幅下挫,拖累到氧化铝的价格。中铝多次调低氧化铝报价,6月,中铝下调氧化铝现货挂牌价格150元/吨至2850元/吨,7月再次调低至2650元/吨。国产非中铝氧化铝现货价格一路走跌,且受此带动,国内各主要港口进口澳粉现货价格出现回落。但从4月、5月的国内氧化铝供需数据来看,氧化铝的供需面并没有变差。既使是6月份,国产电解铝量仍维持在高位,国内电解铝企业并没有明显产减,对氧化铝的需求有增无减。

7月中旬后,受电解铝价格走高影响,氧化铝价格有所反弹。8月9日至今,氧化铝现货市场连续三次调高报价。8月18日,中铝上调氧化铝报价,从每吨2650元调高至2750元。这其中氧化铝的涨涨跌跌主要是受电解铝价格的影响,与其供需面关系较小。

表:氧化铝供需平衡分析

时间 中国氧化铝产量(万吨) 中国氧化铝净进口量(万吨) 总供应量 中国电解铝产量 氧化铝供需平衡 万吨

2009年1月 151 33 184 89.5 11.3

2009年2月 172 42 214 86.9 46.3

2009年3月 167.4 27 194.4 88.3 24.0

2009年4月 176.05 65 241.05 89.2 68.9

2009年5月 187.47 48 235.47 99.9 42.7

2009年6月 192.9 52.5 245.4 105.4 42.0

2009年7月 187.6 61.2 248.8 108.8 38.8

2009年8月 206.30 31.7 237.9 115.3 15.5

2009年9月 221.10 46.5 267.6 120.7 34.7

2009年10月 241.73 40.5 282.2 126 39.0

2009年11月 237 28 28 265 135.4 3.7

2009年12月 243.9 34.1 278 136.9 13.8

2010年1月 250.5 66.9 317.4 126.2 73.8

2010年2月 235.5 40.9 276.4 130.8 24.0

2010年3月 251.7 50.7 302.4 136.4 39.1

2010年4月 255.4 14.9 270.3 136.5 6.9

2010年5月 242.4 45.9 288.3 141.6 15.0

2010年6月 240.6 14.1 254.7 135.2 -6.2

数据来源:国家统计局,广发期货发展研究中心整理

氧化铝指数化变革越来越近

所谓的指数定价,实际上是参照现货市场成交价格所制定的指数。归根到底,指数定价使得长协价格与现货市场价格趋向靠拢,尽管两者并非完全一致。通过指数定价,氧化铝长协价格跟随了现货价格的趋势,但又同时消除了短期内现货市场价格的大幅波动。

目前,虽无真正的指数化交易,但全球大型氧化铝企业已试图采用新的模式。如美铝公司在氧化铝的长协定价上已经采用了新的模式:Metal Bulletin 的报价与 CRU的氧化铝报价按照一定的权重进行加权平均,比如取 40%的 Metal Bulletin 的报价和 60%的 CRU 的氧化铝报价。Metal Bulletin 与 CRU 的氧化铝报价有着较好的市场认可度。

普氏能源资讯推出的\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\"普氏氧化铝指数\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\"(PAX),包括四种新的每日现货估价,它们分别是:澳大利亚普氏氧化铝指数(Platts PAX Australia)、中国进口普氏氧化铝指数(Platts PAX China Import)、中国国内普氏氧化铝指数(Platts PAX China Domestic)、澳大利亚到中国运价普氏氧化铝指数(Platts PAX Australia to China Freight Rate)。新的估价反映了冶炼级氧化铝或 SGA 的公开市场实物现货价格,主要关注产地澳大利亚和消费地中国的价格动态。自2000年以来,我国氧化铝进口量迅速增加。中国在氧化铝市场上的庞大需求也是推动氧化铝定价模式发生改变的一个重要原因。中国作为氧化铝的进口国,氧化铝指数化变革一旦成功,对于国内电解铝企业来说或许意味着成本增加。(广发期货金属研究员:程伟)

目前的氧化铝定价模式不仅没能反映其成本变化,也较难反映供需情况。如自4月份以来,电解铝价格出现了大幅下挫,拖累到氧化铝的价格。中铝多次调低氧化铝报价,6月,中铝下调氧化铝现货挂牌价格150元/吨至2850元/吨,7月再次调低至2650元/吨。国产非中铝氧化铝现货价格一路走跌,且受此带动,国内各主要港口进口澳粉现货价格出现回落。但从4月、5月的国内氧化铝供需数据来看,氧化铝的供需面并没有变差。既使是6月份,国产电解铝量仍维持在高位,国内电解铝企业并没有明显产减,对氧化铝的需求有增无减。

7月中旬后,受电解铝价格走高影响,氧化铝价格有所反弹。8月9日至今,氧化铝现货市场连续三次调高报价。8月18日,中铝上调氧化铝报价,从每吨2650元调高至2750元。这其中氧化铝的涨涨跌跌主要是受电解铝价格的影响,与其供需面关系较小。

表:氧化铝供需平衡分析

时间 中国氧化铝产量(万吨) 中国氧化铝净进口量(万吨) 总供应量 中国电解铝产量 氧化铝供需平衡 万吨

2009年1月 151 33 184 89.5 11.3

2009年2月 172 42 214 86.9 46.3

2009年3月 167.4 27 194.4 88.3 24.0

2009年4月 176.05 65 241.05 89.2 68.9

2009年5月 187.47 48 235.47 99.9 42.7

2009年6月 192.9 52.5 245.4 105.4 42.0

2009年7月 187.6 61.2 248.8 108.8 38.8

2009年8月 206.30 31.7 237.9 115.3 15.5

2009年9月 221.10 46.5 267.6 120.7 34.7

2009年10月 241.73 40.5 282.2 126 39.0

2009年11月 237 28 28 265 135.4 3.7

2009年12月 243.9 34.1 278 136.9 13.8

2010年1月 250.5 66.9 317.4 126.2 73.8

2010年2月 235.5 40.9 276.4 130.8 24.0

2010年3月 251.7 50.7 302.4 136.4 39.1

2010年4月 255.4 14.9 270.3 136.5 6.9

2010年5月 242.4 45.9 288.3 141.6 15.0

2010年6月 240.6 14.1 254.7 135.2 -6.2

数据来源:国家统计局,广发期货发展研究中心整理

氧化铝指数化变革越来越近

所谓的指数定价,实际上是参照现货市场成交价格所制定的指数。归根到底,指数定价使得长协价格与现货市场价格趋向靠拢,尽管两者并非完全一致。通过指数定价,氧化铝长协价格跟随了现货价格的趋势,但又同时消除了短期内现货市场价格的大幅波动。

目前,虽无真正的指数化交易,但全球大型氧化铝企业已试图采用新的模式。如美铝公司在氧化铝的长协定价上已经采用了新的模式:Metal Bulletin 的报价与 CRU的氧化铝报价按照一定的权重进行加权平均,比如取 40%的 Metal Bulletin 的报价和 60%的 CRU 的氧化铝报价。Metal Bulletin 与 CRU 的氧化铝报价有着较好的市场认可度。

普氏能源资讯推出的\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\"普氏氧化铝指数\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\"(PAX),包括四种新的每日现货估价,它们分别是:澳大利亚普氏氧化铝指数(Platts PAX Australia)、中国进口普氏氧化铝指数(Platts PAX China Import)、中国国内普氏氧化铝指数(Platts PAX China Domestic)、澳大利亚到中国运价普氏氧化铝指数(Platts PAX Australia to China Freight Rate)。新的估价反映了冶炼级氧化铝或 SGA 的公开市场实物现货价格,主要关注产地澳大利亚和消费地中国的价格动态。自2000年以来,我国氧化铝进口量迅速增加。中国在氧化铝市场上的庞大需求也是推动氧化铝定价模式发生改变的一个重要原因。中国作为氧化铝的进口国,氧化铝指数化变革一旦成功,对于国内电解铝企业来说或许意味着成本增加。(广发期货金属研究员:程伟)