6831

6831

2021-07-26

2021-07-26

中国粉体网讯

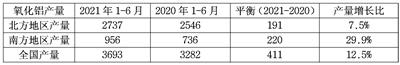

表1:2021和2020年氧化铝产量对比 (单位:万吨)

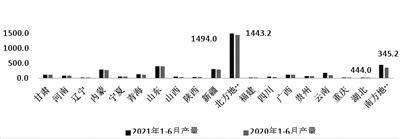

图1:2021年与2020年上半年全国电解铝产量对比 (单位:万吨)

表2:南北地区供需对比 (单位:万吨)

2021年上半年,氧化铝市场经历了一个预期与现实的反差走势,年初市场对氧化铝2021年的市场预期并不理想,市场人士的预期比较一致,新产能陆续投产,供应过剩的格局不可逆转,下游电解铝利润丰厚但产能已经到达瓶颈,需求没有新增亮点。半年已过,截至7月13日,氧化铝三网价格在受到诸多因素影响下,却从年初的2320元/吨左右,上涨至2528元/吨,涨幅208元/吨,走出了一个缓慢的单边上涨行情。

2021年上半年产量如期增长

但存在区域不均衡性

从表1数据看,可以从2个角度去看产量的增长,第一是相对增长,即2020年上半年是中国疫情最严重的时候,氧化铝产量受到疫情影响而下降,那么即使2021年氧化铝没有新增产能,产量大概率也会在2020年基础上有所增长;第二个是绝对增长,即2021年上半年在南北地区有新产能投产以及老装置的复产,代表企业如山西地区的交口信发、广西地区的华晟新材料等;此外,广西地区的氧化铝增产明显,相比去年同期,广西地区增长占南方地区半年总增长量的62%,且下半年主要的新增氧化铝依然集中在南方地区。

进口氧化铝方面,2021年,国内氧化铝进口量较为稳定,1~5月,净进口量达到近110万吨,其中北方地区进口量在63.4万吨,预计上半年整体氧化铝进口量在132万吨左右。

综上所述,2021年上半年全国氧化铝表观需求量达到了约3829万吨,进口依存度约为3.5%,北方地区表观需求达到2813万吨,进口依存度为2.7%。

电解铝装置持续高负荷运行

随着中国疫情的有效控制,电解铝市场走出了一波洋洋洒洒的单边牛市,更为难得的是,电解铝经过长期的产能调控,产量在预期范围内,下游需求不断增长,行业利润在过去一年中持续在高位运行,最高达到6000元/吨,目前在4000元~5000元/吨左右,属于超级利润周期中。

因此,电解铝对于氧化铝的高需求可维持,而因为需求的区域性偏向也导致了氧化铝地区价格出现了较大的差异。

图1数据显示,2021年上半年,电解铝产量相比去年同期增加149.6万吨左右,云南地区是电解铝产量增长的重点地区,同氧化铝情况相同,北方地区的电解铝产量增长仅仅是因为疫情而产生的相对增长,而南方地区的增长数据则是相对增长和绝对增长两者合力。

氧化铝供应与电解铝需求

存在地区错配

从表2数据看出,上半年氧化铝供应存在地区失衡情况,北方地区供应偏紧,而南方地区供应宽裕,主要还是因为我国电解铝产能目前依旧集中在北方地区,高开工率导致了对氧化铝需求的增长,这也就能解释为何部分广西氧化铝货物长途跋涉至北方,以满足地区需求。

矿石供应区域性影响

2021年,山西和河南两地国产矿供应总体不稳定。6月的山西代县铁矿渗水事件直接导致了部分露天矿区停止作业,国产矿石价格呈现一定幅度的上涨。

据阿拉丁数据显示,今年1~6月,国内氧化铝生产厂家矿石库存去化库存为48天左右,相比去年同期的45天有所增加,而6月因环保等因素影响,氧化铝生产厂家的矿石去化库存为38天,相比5月的40天下降了2天。

氧化铝市场后市展望

从供应端看,进入7月,氧化铝市场在2500元/吨左右存在一小段时间的市场分歧,随着山西地区原料矿石供应趋紧以及山东地区主流供应商突然在市场采购氧化铝的消息传开,氧化铝市场又有抬头的迹象,根据市场反馈,7月份,山东以及山西地区现货供应持续趋紧,因检修和部分装置的临时停减产,山西地区当月产量损失预计在35万~40万吨。此外,7月份,山东地区主流供应商其中一套大型氧化铝装置计划进行为期15天~20天的检修,其大幅减少现货外卖量。河南地区因矿石供应以及限电原因,部分小厂被迫减产,当月产量预计损失在6万~7万吨。山东、山西、河南三地7月预计氧化铝产量损失量在41万~47万吨。

从需求端看,据安泰科数据,下半年近140万吨/年电解铝产能将面临复产。青海海源能源铝业有限公司计划7月8日通电复产,复产规模 24万吨/年;山西兆丰铝业也将于7月份启动关停已久的 8 万吨/年产能;此外,忠旺集团也计划于三季度恢复二期生产。云南因缺电造成的阶段性减产也将于 7 月份逐步恢复。

从进口端看,氧化铝进口市场总体表现平稳,下半年进口量随着需求增加可能呈现增长态势,但海运费的变化也是影响氧化铝进口数量的关键因素。

因此,尽管氧化铝下半年有多套装置计划投产,新装置却集中在西南地区,且目前时间未定,全年氧化铝总体供应相对平衡,但区域性不平衡较难打破,除非南北两地价差高于南至北向运费,南北套利窗口打开,南方大量货物运往北方进行需求平衡,否则北方地区的氧化铝供应下半年总体趋紧,需持续关注大厂的开工情况以及进口货物数量对需求平衡造成的影响,预期下半年价格将在2400元~2900元/吨区间运行。

(中国粉体网编辑整理/星耀)

注:图片非商业用途,存在侵权请告知删除!