62

62

2025-07-02

2025-07-02

中国粉体网讯

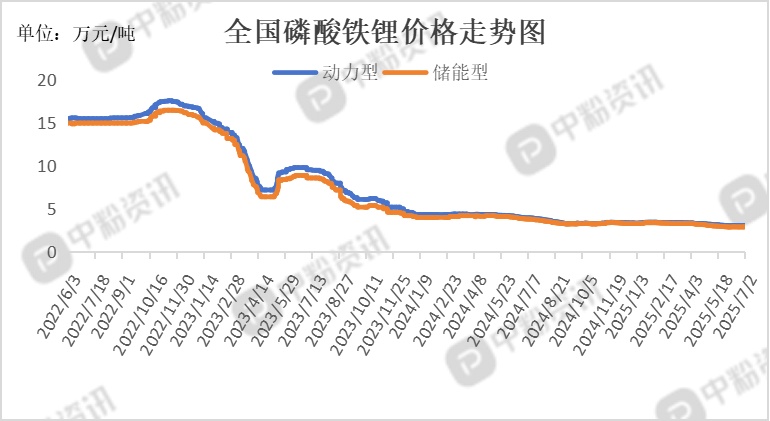

市场概述:磷酸铁锂方面,头部企业报价坚挺,但贸易商及下游压价意愿较强,实际成交有限。下游电芯厂以长协订单和客供模式为主,现货采购维持刚需策略,市场观望氛围浓厚。期现贸易商报价活跃度略有提升,但低价货源减少,买卖双方博弈加剧。

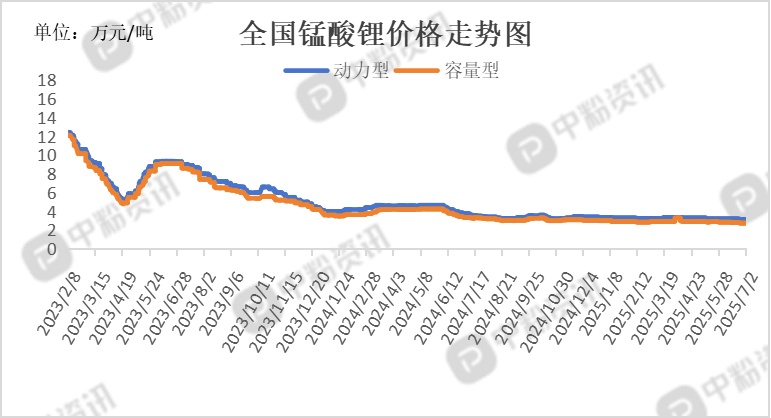

锰酸锂方面,原料碳酸锂价格持续探底,对锰酸锂成本传导力减弱,中小型企业以交付存量订单为主;头部企业扩产项目推进,广西3万吨锰酸锂产能逐步释放。下游电池厂采购维持刚需策略,数码及动力领域未见明显增量,储能需求增速或跌破20%,对锰酸锂拉动有限。

三元材料方面,三元材料(5系)现货均价维持 11.3万元/吨 左右,6系单晶/动力型价格周环比下跌 0.57%,8系多晶动力型下跌 0.42%,国内三元材料产能利用率不足 55%,低端产能严重过剩,新增产能聚焦高端高镍路线(如9系核壳材料); 2025年全球三元材料规划产能超 300万吨,实际需求仅 240万吨,产能利用率不足 50%。磷酸铁锂电池全球渗透率超 50%,挤压三元市场份额;动力电池领域需求疲软,储能市场以铁锂为主,仅高端乘用车、机器人等领域维持增量。

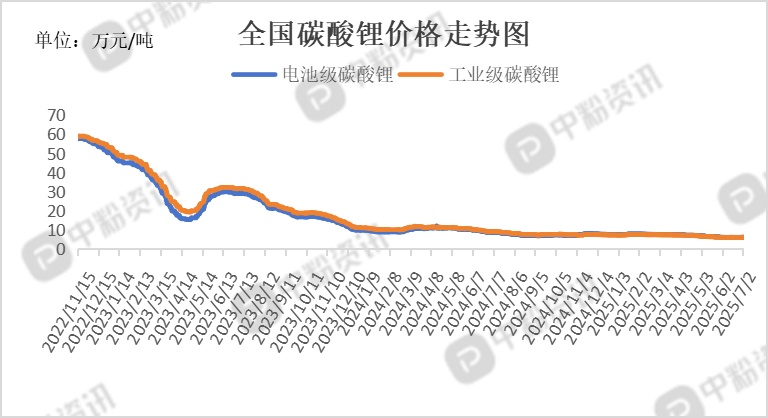

钴酸锂方面,报价维持22.5万–23万元/吨区间。刚果(金)出口禁令持续发酵,2025年2月起暂停钴精矿出口,导致四氧化三钴价格飙升,传导至钴酸锂成本骤增。虽印尼钴中间品出口增多,但短期内难以弥补刚果(金)缺口。碳酸锂价格6月底小幅反弹,对钴酸锂成本压力略有缓解。(所有数据截至7月2日)

上游成本分析:青海盐湖提锂季节性增产叠加江西云母复产,6月碳酸锂产量环比增长8.3%,锂盐厂产能持续释放,锂辉石精矿进口维持高位,非洲锂矿补充市场,流通资源充足。盐湖提锂现金成本3-4万元/吨,市占率升至38%,持续挤压高成本产能;锂云母提锂完全成本8-12万元/吨,江西产能利用率<50%,百分之十四的产能已关停;外购锂辉石冶炼厂亏损加剧,处于减产边缘。当前碳酸锂市场处于 “高库存、弱需求、成本重构” 的三重压力下,供需矛盾短期难解。盐湖提锂凭借成本优势持续扩张,高成本产能加速出清是价格触底的关键前提。

下游市场分析:国内车企进入传统淡季,叠加美国对华储能电池关税政策冲击,出口订单承压。

后市预测:原料碳酸锂现货价格止跌回涨,市场交投询单增多,但实际成交寥寥,多家企业表示观望后市为主;当前正极材料企业在原料采购方面多以刚需采买,市场交投表现平稳,部分头部企业多以交付前期长单为主,预计短期内正极材料市场交投维稳为主;整体来看,目前正极材料市场供需面偏弱,市场缺乏上涨动力。(个人观点,仅供参考)